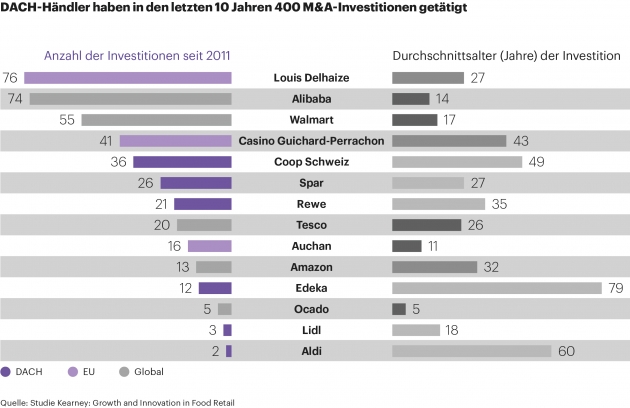

Lebensmitteleinzelhändler in der DACH-Region und der Altersdurchschnitt ihrer Investitionsobjekte - Quelle: Kearney

Aldi, Rewe, Edeka, Lidl & Co.

Hohe Kosten, wenig Innovation: Lebensmittelhandel ist nicht gut aufgestellt

Der Lebensmitteleinzelhandel in Deutschland, Österreich und der Schweiz ist im internationalen Innovationswettbewerb schlecht aufgestellt. Den eskalierenden Kosten und aggressiven Wachstumsstrategien aus dem Online- und Technologiebereich können die Einzelhändler fast nichts entgegensetzen, heißt es in einer Studie von Kearney.

"Während die internationale Konkurrenz in zukunftweisende Technologien investiert und Innovationen mit spürbaren Kundenvorteilen zur Marktreife bringt, bleiben die deutschsprachigen Einzelhändler mehrheitlich in Bereichen, die ihnen beim Einkaufserlebnis nichts bringen", meint Dr. Mirko Warschun, Handelsexperte und Partner der Managementberatung Kearney.

Aldi, Rewe, Edeka & Co. mit wenig Innovation

Kearney hat für die Analyse die im Lebensmittelhandel weltweit angemeldeten Patente im Detail untersucht und zueinander in Relation gebracht. Die Analyse zeigt, dass Händler in Deutschland trotz ihrer reichen Innovationsgeschichte (beispielsweise bei Einkaufswagen und Produktdisplays) in den vergangenen fünf Jahren weniger Innovationen hervorgebracht haben als die internationale Konkurrenz und reine Online-Player. So hat Walmart 92 Prozent von seinen mehr als 2.000 Patenten seit 2016 angemeldet hat, während von Aldi, Rewe und Edeka nur gut 25 Prozent der insgesamt 158 Patente auf die letzten fünf Jahr entfallen. Lediglich Lidl zeigt mehr Innovationsbewusstsein und hat 60 Prozent seiner Patente seit 2016 angemeldet.

Dennoch: Die meisten ihrer Patente stammen im deutschen Lebensmitteleinzelhandel nicht aus Spitzentechnologien, sondern aus traditionellen Bereichen wie Produktpräsentationen, Kassensystemen und Speisenzubereitung. Unterdessen konzentrieren sich internationale Einzelhändler und reine Online-Anbieter auf Blockchain, das Internet der Dinge, autonome und Drohnenlieferung sowie virtuelles Einkaufen, so die Kearney-Analyse.

Innovationen der Lebensmitteleinzelhändler in Deutschland tragen nicht zum Branding bei

Die meisten Innovationen der deutschsprachigen Händler sind inkrementell, imitierbar und nicht differenzierbar, was bedeutet, dass sie nicht viel zum Branding der Einzelhändler beitragen, schreiben die Studienautoren. Im Gegensatz dazu lieferten neue Marktteilnehmer wie Technologie-Start-ups disruptive Innovationen mit einem unmittelbaren Erlebniseffekt für die Kund:innen. Zum Beispiel offerieren Gorillas und Flink Lebensmittellieferungen innerhalb von zehn Minuten, und der Anbieter von Kochboxen, HelloFresh, hat die gesunde Ernährung zu Hause neu erfunden, ebenso wie Eat Simple Food und Too Good To Go.

Doch es gibt auch Ausnahmen: Edeka hat mit der Erfindung des Easy Shoppers die Customer Journey verbessert und die Personalkosten gesenkt. Kunden müssen sich damit nicht mehr an der Kasse anstellen und ihre Waren aus dem Einkaufswagen auf das Kassenband und dann in die Tüte legen.

M&A-Aktivitäten der stationären Einzelhändler im DACH-Raum unterscheiden sich von internationaler Konkurrenz

Auch die M&A-Aktivitäten der stationären Einzelhändler in DACH unterscheiden sich erheblich von ihren internationalen Pendants und reinen Online-Anbietern. Während sich internationale Einzelhändler wie Walmart und Amazon auf innovative Technologieunternehmen konzentrierten, kauften DACH-Händler traditionelle, stationäre Konkurrenz, heißt es in der Kearney-Analyse. Beispielsweise haben Ocado und Alibaba in Unternehmen mit einem Durchschnittsalter von fünf bzw. 14 Jahren investiert. Dagegen haben Edeka und Aldi in Unternehmen investiert, die bis zu 16-mal so alt sind. Im Durchschnitt waren Unternehmen, die Edeka akquirierte, 79 Jahre alt, die aufgekauften Unternehmen von Aldi waren 60 Jahre alt.

In Bezug auf die Zielregion konzentrierten sich die M&A-Aktivitäten im DACH-Einzelhandel auf Mitteleuropa, während internationale Akteure auf Technologiezentren in Asien zielten, insbesondere in Indien, China und sogar Australien. DACH-Investitionen in Technologieunternehmen waren die Ausnahme von der Regel, disruptive Innovationen wurden also nicht abgesichert, so die Studienautoren. Alles in allem schienen die Anlagestrategien den Status quo zu festigen, aber weder Weiterentwicklung noch Wachstum anzustreben, sagen sie.

In den vergangenen drei Jahren haben DACH-Lebensmittelhändler rund 107 M&A-Transaktionen durchgeführt, die meisten davon mit anderen stationären Händlern. Die Großen in Deutschland haben insgesamt fast 40 Akquisitionen getätigt mit einem Durchschnittsalter der Zielunternehmen von fast 50 Jahren. Eedeka mochte es besonders betagt, die zwölf analysierten Unternehmen, die übernommen wurden, hatten ein Durchschnittsalter von 79 Jahren. So wurden nur wenige innovative Technologie-Unternehmen ins Visier genommen, wie Rewe mit dem Co-Invest an Fink.

Weitere Artikel über Kearney-Studien

- Patagonia, Levi's und The North Face sind Vorreiter beim Klimaschutz

- Nur jeder Dritte kennt Angebote, um die Verschwendung von Lebensmitteln zu reduzieren

- Ranking der einflussreichsten Städte der Welt: Berlin stürzt ab

- Abo-Modelle: Die neue Binde-Lust der Verbraucher

- Social Media: Persönliche Botschaften des CEO sollten sich mit den Unternehmenswerten decken

Marketing- und Medien-News aus der new-business-Redaktion

Marketing- und Medien-News aus der new-business-Redaktion